Perché l’Italia è fallita?

Avete mai realizzato quanto siete poveri? Ecco: ve lo faccio vedere.

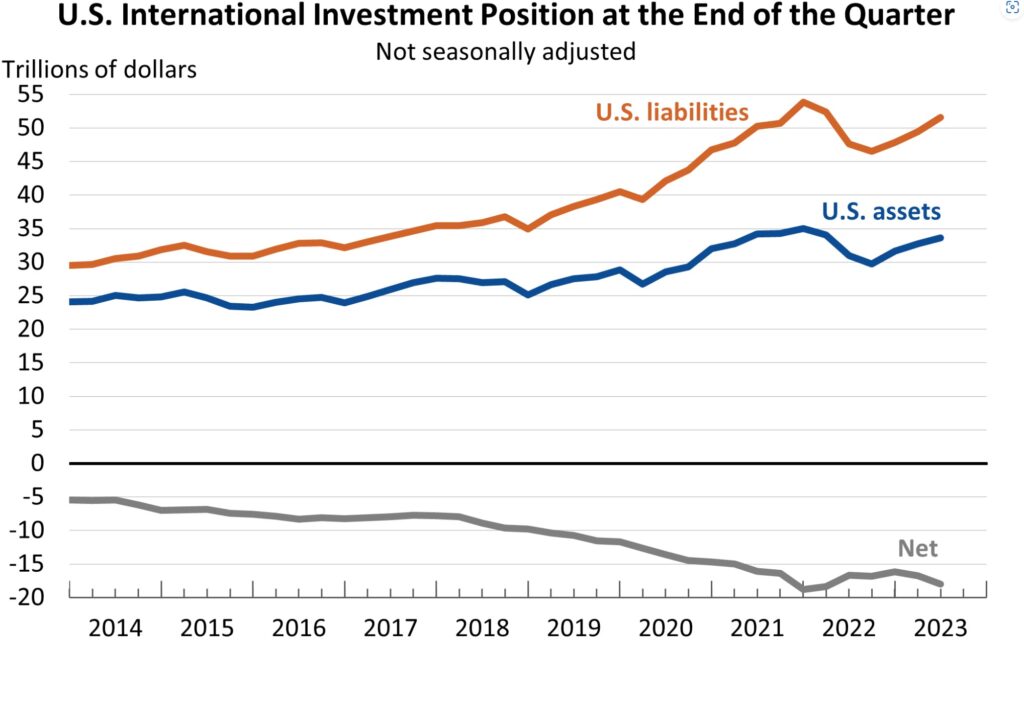

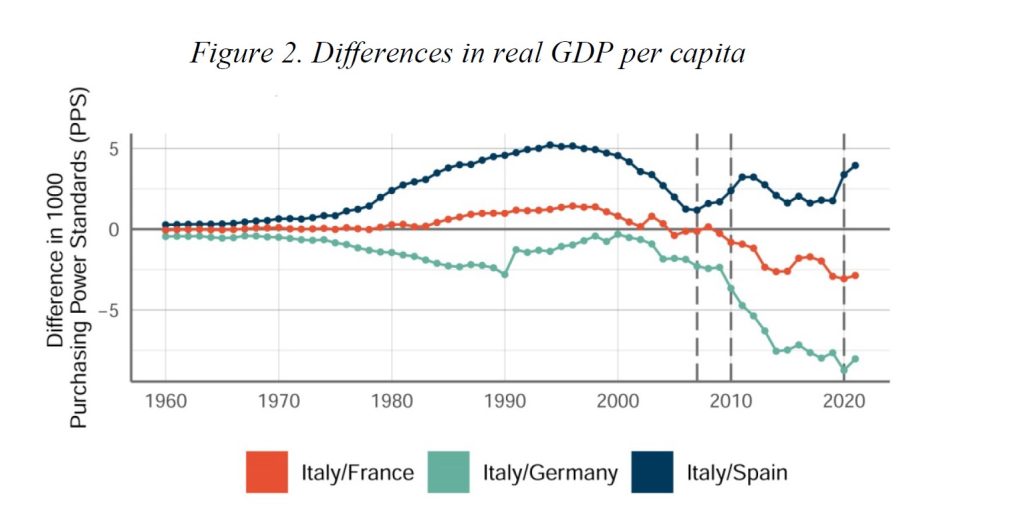

In questo grafico, la linea rossa rappresenta il rapporto tra il reddito pro capite degli italiani e quello dei francesi a parità di potere d’acquisto: ancora a inizio anni 2000 eravamo messi meglio noi di loro; da lì in poi è stata una discesa continua. Ancora peggio va il confronto coi tedeschi, che è la linea verdognola: a inizio anni 2000 eravamo allo stesso livello, dopodiché s’è aperta una voragine; e se calcolate che francesi e tedeschi negli ultimi 20 anni se la sono passata tutt’altro che bene, ecco che magari realizzate come – nonostante avete ancora qualche spicciolo per una pizzata con gli amici o per un volo low cost nel weekend per andare a farvi spennare da qualche affittacamere abusivo su Airbnb in una capitale europea a caso – in realtà non siete mai stati così morti di fame come oggi.

D’altronde, non poteva essere altrimenti: in quest’altro grafico è rappresentato l’andamento dei soldi che, in media, prendete se avete la fortuna di aver trovato un lavoro.

La Germania è la linea verde: fatto 100 quello che guadagnavano nel 1960, nel 1990 erano saliti a quota 220; oggi sono a quota 280. I francesi, e cioè la linea rossa, sono passati dai 100 del 1960 ai 250 nel 1990, agli oltre 300 di oggi. Gli italiani, dai 100 del 1960, nel 1990 erano arrivati a quota 260: in 30 anni di quel terribile inferno che era la corrotta prima repubblica, ce la siamo passata meglio di tutti gli altri; oggi siamo sotto quota 250. le magnifiche sorti e progressive della controrivoluzione neoliberista e di quel simbolo di pace e progresso che sono l’Unione europea e l’euro, per noi – unici nel vecchio continente – hanno significato sempre e solo impoverimento progressivo.

Forse da quest’altra prospettiva vi risulta ancora più chiaro:

In un quadro piuttosto deprimente per tutta la vecchia Europa nel suo complesso, l’Italia è l’unico paese – e, ripeto, l’unico – dove il potere d’acquisto dei salari, nell’arco di 30 anni, è diminuito; non so se è chiaro il concetto: nel 1990 non c’erano ancora non dico i cellulari, ma manco internet. Automazione, rivoluzione digitale, supply chain, just in time – e per comprarti una bottiglietta d’acqua o un tozzo di pane devi lavorare più di prima; per la propaganda analfoliberale è tutta colpa nostra, che siamo choosy, non conosciamo più il valore del sacrificio e siamo stati abituati a vivere al di sopra delle nostre possibilità. Fortuna che al mondo, oltre agli analfoliberali che ripetono a pappagallo le vaccate degli oligarchi che gli danno lo stipendio, c’è anche chi studia, come ad esempio il buon Philip Heimberger, giovane e brillante economista dell’Istituto per gli Studi Economici Internazionali di Vienna, che s’è posto una semplice domanda: chi e cosa hanno fatto fallire l’Italia? Ma prima di addentrarsi nella sua risposta, vi ricordo di mettere un like a questo video per aiutarci a combattere la nostra piccola guerra quotidiana contro gli algoritmi e, se ancora non l’avete fatto, anche di iscrivervi a tutti i nostri vari canali social e di attivare le notifiche; a voi costa 10 secondi di tempo, ma per noi significa molto e ci aiuta a portare avanti la nostra battaglia contro la propaganda analfoliberale e al fianco del 99%.

Tutti i dati macroeconomici confermano che il declino economico dell’Italia, negli ultimi decenni, è stato costante e inesorabile: secondo la narrazione della propaganda neoliberista, dipende dal fatto che abbiamo fatto troppe poche riforme e troppo lentamente, ma secondo l’economista Philipp Heimberger, molto banalmente, è una fake news; Heimberger ricorda come, ancora negli anni ‘80, “La crescita della produttività del lavoro, misurata come PIL prodotto per singola ora lavorata, in Italia era ancora tra le più alte del mondo” come si vede chiaramente da questo grafico.

L’Italia è la linea celeste, la Germania quella verde e fino al 1989 tenevamo abbondantemente il passo; poi ci siamo bloccati per un paio di anni abbondanti. Siamo ricominciati a crescere nei 4 anni successivi e poi, dal 1995, stop. Kaput. Morte cerebrale. Rivoluzione digitale, automazione, logistica integrata, catene del valore complesse: in 30 anni il mondo è stato rigirato come un calzino, ma noi niente; per produrre un euro di PIL abbiamo bisogno dello stesso tempo e della stessa quantità di lavoro di 30 anni fa. Com’è possibile?

Heimberger, giustamente, la prende larga e, giustamente, parte dalla madre di tutte le scuse: il debito pubblico italiano; Heimberger ricorda come l’Italia abbia un debito complessivo che, rispetto alle dimensioni complessive della sua economia, è assolutamente in linea con gli altri paesi dell’eurozona, solo che è molto più spostato sulla parte pubblica del debito piuttosto che sul debito privato – e questo alla propaganda neoliberale e ai sacerdoti dei dogmi mistici dell’economia mainstream non piace. Secondo Heimberger, che tutta questa fobia del rapporto debito pubblico/PIL abbia qualche fondamento scientifico è molto discutibile: “Il rapporto debito pubblico/PIL” insiste “può essere visto come una metrica potenzialmente fuorviante per valutare la reale sostenibilità fiscale di un paese”; Heimberger, poi, ricorda come questo rapporto ha cominciato a divergere in modo consistente da quanto registrato in Francia, Germania e altri paesi dell’Eurozona a partire dal 1980, quando eravamo ancora a quota 54%, per poi raggiungere il tetto del 100% nell’arco di poco più di 10 anni. La causa principale, sottolinea, è “Il divorzio tra la Banca Centrale e il ministero delle finanze”: è la tristemente nota indipendenza della Banca Centrale che, però, in realtà significa indipendenza dalla politica e dalle scelte democratiche, ma dipendenza al cubo dalle scelte antidemocratiche del cosiddetto mercato e che, in realtà, si riduce ai monopoli finanziari privati detenuti da un manipolo di oligarchi.

E’ il primo capitolo di quella che possiamo definire la shock therapy con caratteristiche italiane. Fino ad allora, infatti, i titoli del debito che venivano emessi dallo Stato per finanziarsi, quando non trovavano acquirenti privati perché i tassi di interesse non erano sufficientemente attrattivi, venivano acquistati – appunto – dalla Banca Centrale, che aveva il potere di stampare moneta; questo permetteva di mantenere i tassi di interesse bassi perché, appunto, non si era costretti a farli lievitare per convincere i privati a comprare i nostri titoli del tesoro. E come unica conseguenza negativa aveva che, stampando moneta ogni qualvolta serviva comprarsi nuovi titoli che non avevano trovato acquirenti sul mercato, si indeboliva un po’ la nostra moneta rispetto agli altri paesi, cosa che – di per se – entro certi limiti tanto negativa non è, anzi: perché, ovviamente, rende le tue merci più competitive sui mercati internazionali e, quindi, rafforza il tuo export; certo ovviamente, di pari passo, rende anche più costoso importare dall’estero merci e materie prime che non hai in casa, ma fino a che la bilancia dei pagamenti – alla fine – rimane sostanzialmente equilibrata, grosse conseguenze negative non ce ne sono, che è proprio il caso dell’Italia dove, dal 1970 al 1989, si è registrato in media un piccolissimo deficit nella bilancia commerciale pari ad appena lo 0,2%.

Quando invece si impone all’Italia la shock therapy della privatizzazione della Banca Centrale, da lì in poi i titoli emessi dallo Stato devono – appunto – essere comprati dal mercato e, cioè, dagli oligarchi e dagli speculatori che, per essere convinti, vogliono essere pagati bene: ed ecco, così, che i tassi di interesse che lo Stato è costretto a riconoscere magicamente schizzano verso l’alto, fino a raggiungere la cifra astronomica del 20% a inizio anni ‘80; un costo stratosferico che – a meno che tu non cresca del 10% l’anno e, nel frattempo, tagli col machete la spesa pubblica radendo al suolo totalmente il welfare – non può che tradursi automaticamente in un’esplosione del rapporto tra debito pubblico e PIL che infatti, appunto, raddoppierà nell’arco di una decina d’anni. Ed ecco, così, che quando poi è arrivata la seconda tappa della shock therapy con caratteristiche italiane – e, cioè, abbiamo sottoscritto quella vera e propria truffa che è il trattato di Maastricht con i suoi parametri deliranti (anche se, grazie all’adozione dell’euro, i tassi di interesse sono andati piano piano diminuendo) – il debito era talmente alto che continuava a drenare una fetta gigantesca di spesa pubblica; e quindi, per tenere fede ai vincoli di bilancio deliranti imposti proprio da Maastricht, siamo stati costretti a tagliare con l’accetta tutte le altre spese, che gli sciroccati analfoliberali chiamavano sprechi e, per carità, spesso e volentieri lo erano anche, ma che messi tutti insieme, in realtà, costituivano la domanda complessiva che permetteva non solo all’economia nel suo complesso di crescere, ma anche di continuare a fare gli investimenti necessari perché, nel frattempo, crescesse anche la produttività.

Da allora, l’Italia è stata di gran lunga il paese più virtuoso dell’eurozona, dove per virtuoso – appunto – si intende un paese dove quello che lo Stato toglie all’economia in forma di tasse è superiore a quello che restituisce in forma di spese: il famoso avanzo primario che, come sottolinea Heimberger, nessuno ha perseguito con più fondamentalismo religioso di noi, come si vede da questo grafico.

Il bello è che deprimendo scientificamente la crescita economica grazie a questa forma di ultra austerità, alla fine il rapporto debito/PIL ovviamente non ha fatto altro che peggiorare – com’era assolutamente inevitabile, a meno di inspiegabili miracoli sui quali, però, forse sarebbe prudente non fondare la politica economica di una nazione. Il punto, molto semplicemente, è che il rapporto debito/PIL – appunto – è un rapporto: e se il numeratore cresce più rapidamente del denominatore, quel rapporto, ovviamente, peggiora; cosa che era ampiamente prevedibile, perché se scientificamente fai di tutto per deprimere l’economia, il PIL o non cresce o cresce molto poco, mentre il numeratore (e, cioè, il debito) anche se spendi meno di quello che incassi, se a quel poco che spendi ci aggiungi gli interessi che devi pagare per il debito che hai accumulato grazie alla prima geniale riforma della tua genialissima shock therapy, ecco che la frittata è fatta.

Ma anche di fronte a questa evidenza, gli analfoliberali comunque non si rassegnano: la tesi è che questi vincoli esterni sarebbero dovuti servire a imporre a una politica clientelare recalcitrante l’obbligo di introdurre riforme strutturali massicce (in particolare per liberalizzare il mercato del lavoro) e che se ne avessimo approfittato per fare queste riforme – quindi per portare a termine la shock therapy da tutti i punti di vista – a quest’ora saremmo una specie di tigre del Mediterraneo; se invece, inspiegabilmente, siamo in declino è solo perché siamo stati troppo buonisti e non abbiamo avuto la forza di fare scelte abbastanza coraggiose. “Secondo questa tesi” continua Heimberger “la protezione dell’occupazione e la regolamentazione del mercato dei prodotti erano troppo rigide, il welfare troppo generoso e i sindacati troppo forti”; “Tuttavia” sottolinea però Heimberger “diversi studi recenti hanno sottolineato che la teoria della mancanza di riforme è smentita dai fatti”: “Nel complesso, infatti” continua Heimberger “l’Italia ha seguito le raccomandazioni sulle riforme strutturali promosse da istituzioni come la Commissione europea e l’OCSE molto più rigorosamente di quanto non abbiano fatto ad esempio la stessa Francia e la Germania”.

Sul versante delle riforme del mercato del lavoro, ad esempio, “Negli anni ‘90 l’indice di protezione per i contratti a tempo indeterminato era leggermente più alto di quelli registrati in Francia e Germania, ma nel 2019 il rapporto si era invertito”.

Ancora peggio per i contratti a tempo determinato che, nel frattempo, sono aumentati a dismisura, dove – come dimostra questo grafico dove l’Italia è la linea celeste (fig. b) – fino a fine anni ‘90 eravamo il paese con le maggiori tutele e, invece, siamo diventati quelli messi peggio, Germania a parte, almeno fino al 2018 quando, col decreto dignità, l’unico governo non dichiaratamente ferocemente antipopolare degli ultimi 40 anni ha invertito un po’ questo trend catastrofico. A contribuire a questo feroce attacco coordinato ai diritti dei lavoratori, ricorda Heimberger, ci si sono messi prima la fine dell’indicizzazione dei salari all’inflazione e poi le liberalizzazioni selvagge in nome di quella che lui definisce la flex-insecurity: “Il lavoro atipico è letteralmente esploso, e chi aveva un lavoro precario non era nemmeno coperto da un’assicurazione contro la disoccupazione, aveva bassissimi contributi previdenziali e né malattia né congedi retribuiti”; “In teoria” sottolinea Heimberger “la deregulation del mercato del lavoro avrebbe dovuto aumentare la competitività delle aziende italiane riducendone i costi, e garantendo così la conquista di quote di mercato per le sue esportazioni”. In realtà, però, invece “Il basso costo del lavoro ha ridotto l’incentivo per le aziende di fare investimenti” e senza investimenti privati ti puoi scordare l’aumento della produttività. E senza aumento della produttività ti puoi scordare pure la crescita e, soprattutto, l’aumento dei salari: “Pertanto” conclude Heimberger “si può sostenere che le riforme che miravano a liberalizzare il mercato del lavoro hanno fatto più male che bene alla crescita della produttività dell’Italia”. Un bel contributo al declino poi, ovviamente – continua Heimberger – lo hanno dato le privatizzazioni che sono state viste come “una scorciatoia per rientrare nei vincoli introdotti da Maastricht”. “Queste privatizzazioni” sottolinea Heimberger “hanno ridotto il numero di grandi imprese nei settori maturi dell’economia e hanno contribuito ad un calo degli investimenti, dal momento che i nuovi proprietari privati non erano in grado o non erano disposti a mantenere il livello di investimenti delle imprese precedentemente di proprietà statale”: insomma, ribadisce Heimberger, “La narrativa della mancanza di riforme che domina il discorso pubblico sull’Italia non è coerente con i dati rilevanti. I governi italiani in realtà hanno intrapreso importanti riforme strutturali a partire dagli anni ’90, poiché hanno deregolamentato i mercati del lavoro, perseguito le privatizzazioni e attuato riforme pensionistiche”.

Ma contrariamente alle leggende metropolitane degli analfoliberali tutto questo non ha fatto che aggravare i problemi, invece di risolverli, ma come in tutte le dimostrazioni scientifiche, oltre a descrivere tutto quello che è andato storto applicando un modello, per chiudere il cerchio serve anche la controprova che adottandone una nuovo, che tiene conto delle contraddizioni di quello precedente, si ottengono risultati diversi; e indovinate un po’? Questa controprova oggi c’è e sono i risultati delle iniziative messe sul tavolo dagli unici governi che, negli ultimi 40 anni, non hanno aderito religiosamente ai dogmi mistici della truffa austera e neoliberale: sono i due governi guidati da Giuseppe Conte che, al netto di tutte le criticità possibili immaginabili, hanno – appunto – il merito innegabile non solo di aver testato l’applicazione – per quanto contraddittoria e completamente insufficiente – di un paradigma diverso, ma anche di aver dimostrato, numeri alla mano, che si può fare e che, seppur con millemila limiti, funziona. Diciamo, per lo meno, che si è trattato davvero di fare per arrestare il declino, mentre gli analfoliberali continuavano a dispensare ricette utili solo ad accelerarlo, cosa che hanno immediatamente fatto appena sono tornai ai posti di comando.

Le 3 iniziative in questione sono appunto il reddito di cittadinanza, il decreto dignità e il superbonus: il reddito di cittadinanza, oltre ad essere uno strumento concreto per combattere le sacche di povertà più estreme, è uno strumento piuttosto efficace di politica economica perché, appunto, fa crescere la domanda aggregata e, quindi, stimola la crescita; il decreto dignità impone alle aziende di tornare a investire un minimo per aumentare la produttività, perché ostacola l’ipersfruttamento fondato sulla flex-insecurity e il superbonus che prima di venire completamente distorto e affossato era un modo per creare una moneta fiscale parallela che, in sostanza, permetteva di immettere nuova liquidità nell’economia senza dover aspettare di uscire dall’euro, dall’Unione europea e da tutti i vincoli demenziali che abbiamo sottoscritto e implementato on steroids negli ultimi 30 e passa anni. Al netto di tutte le critiche, queste tre misure sono state le prime tre misure adottate, da 40 anni a questa parte, che uscivano un po’ dal paradigma dell’austerity creato apposta per affossare la nostra economia e favorire la lotta di classe dall’alto contro il basso, e indovinate un po’? Nel loro piccolo, a differenza delle riforme strutturali e dei vincoli esterni, hanno funzionato: non solo perché, per la prima volta, hanno permesso all’Italia di crescere di più dei paesi del nord Europa, ma anche perché, in virtù di questa crescita – come volevasi dimostrare – per la prima volta hanno in realtà permesso di abbattere il rapporto debito/PIL.

Insomma: che cosa fare concretamente domattina perlomeno per arrestare il declino, in realtà, lo sapremmo benissimo; per carità, non è mica il sol dell’avvenire, ma manco il buco nero in cui ci hanno prontamente ricacciato i governi successivi e che ora non potrà che peggiorare ulteriormente con la fine della sospensione del patto di stabilità. Il punto, semmai, è che anche contro quei pochi, timidissimi accenni di un modo diverso di governare l’economia del paese, il partito unico della guerra e degli affari si è subito ricompattato come un sol uomo e, alla fine, il modo per mettere fine all’unica esperienza di governo un minimino democratico e non diretta emanazione delle oligarchie l’hanno trovato subito; figuriamoci il livello di organizzazione e di cazzimma che ci serve se minimamente abbiamo intenzione di andare un po’ oltre questi accenni di prove generali…

Per questo, come minimo, intanto ci serve un vero e proprio media che, invece che alle vaccate della propaganda mistica delle oligarchie neoliberiste, dia voce agli interessi concreti del 99%. Aiutaci a costruirlo: aderisci alla campagna di sottoscrizione di Ottolina Tv su GoFundMe e su PayPal.

E chi non aderisce è Carlo Cottarelli

Quest’estate torna FEST8LINA, la festa del 99%, dal 4 al 7 luglio al circolo ARCI di Putignano a Pisa: quattro giornate di dibattiti e di convivialità con i volti noti di Ottolina Tv. Facciamo insieme la riscossa multipopolare! Per aiutarci ad organizzarla al meglio, facci sapere quanti giorni parteciperai

e le tue esigenze di alloggio compilando il form e, se vuoi aiutarci ulteriormente, partecipa come volontario.

Fest8lina, perché la controinformazione è una festa!