Come gli USA hanno distrutto l’Europa e sono tornati a crescere

“PIL USA al 4,9%, balzo di quasi tre punti nel terzo trimestre”.

Per tutti noi che tifiamo fare per accelerare il declino, quello della settimana scorsa è stato un vero e proprio black friday; i segnali che, nel terzo trimestre, l’economia americana stava marciando a passo spedito non mancavano, ma i dati consolidati vanno ben oltre ogni aspettativa. Ovviamente il 4,9% che viene citato è la crescita del terzo trimestre annualizzata, e cioè moltiplicata per 4. Gli USA non cresceranno del 5% nel 2023, e nemmeno del 4 e nemmeno del 3 ma, purtroppo, è inutile girarci tanto attorno: è un risultato impressionante, anche perché non è l’unico. Come ricordava venerdì Il Sole 24 Ore, infatti, a trainare la crescita sarebbero stati i consumi e, ciò nonostante, l’inflazione è rimasta sotto controllo: quella core, depurata cioè dalle voci più volatili come energia e alimentari, si sarebbe fermata al 2,4% mentre i consumi di beni sarebbero cresciuti addirittura del 4,8%. Gli americani spendono e spandono, ma l’inflazione resta sotto controllo; per Biden e la Bidenomics è un successo straordinario che però, stranamente, non è stato esaltato chissà quanto dalla propaganda nostrana.

Anzi: Il Sole 24 Ore venerdì era uno dei pochi a parlarne e anche sul Foglio che, negli ultimi mesi, ci ha abituati ad assistere a una sfida continua a ogni senso del pudore propagandando fantomatici successi dell’occidente globale, anche quando la situazione non poteva oggettivamente andare peggio di così. Manco un trafiletto. Addirittura Rampini s’è trattenuto: come avevamo commentato in passato, ancora fa fatica a capire i dati economici. E’ ancora convinto che gli USA crescano come la Cina che comunque, va detto, è già un passo avanti; qualche settimana fa diceva che crescevano il doppio ma, a parte questo, il punto è che Rampini ovviamente brinda con entusiasmo alle performance dell’economia americana sì, ma anche lui in realtà senza troppo entusiasmo. “La nuova patologia dell’America” intitola infatti il suo corsivo “sempre più ricca, sempre più depressa e impaurita”1.

C’è qualquadra che non cosa: perché tutti i pennivendoli italiani che, fino a ieri, facevano a gara a inventarsi successi che erano solo nelle loro fantasie perverse, ora che oggettivamente c’è un risultato concreto da festeggiare tirano inspiegabilmente il freno a mano?

Per onestà intellettuale è necessario fare una premessa: i dati che arrivano dall’economia USA sono decisamente migliori di quanto non ci aspettavamo e, per dirla tutta, anche di quanto non speravamo: +1,3% in soli 3 mesi, nonostante ancora a luglio la Fed avesse optato per un altro aumento dei tassi di interesse di 25 punti base e, dopo oltre un anno di rialzi che non si vedevano dai tempi del killer dell’economia Paul Volcker, sono oggettivamente tanta roba. E non è l’unico risultato. Anzi, anche sul fronte dell’inflazione sembra che tutto sia andato meglio delle previsioni: 2,4% per quella core contro poco meno del 4% nel trimestre precedente, e questo nonostante la crescita sia stata trainata dai consumi ma – soprattutto – nonostante le tensioni geopolitiche non abbiano fatto che peggiorare. Come abbiamo raccontato millemila volte – infatti – negli anni, se gli USA hanno potuto stampare moneta senza tregua senza che in casa scoppiasse mai una spirale inflattiva devastante, in buona parte era dovuto a due fattori: uno, i salari medi venivano tenuti bassi grazie alle ondate di immigrati sostanzialmente senza diritti da sfruttare a volontà e due, il costo delle merci era contenuto grazie alla globalizzazione neoliberista e quindi alla delocalizzazione della produzione in paesi più convenienti in giro per il mondo, a partire dalla Cina. Ora però i repubblicani hanno dichiarato guerra all’immigrazione e gli USA tutti – tra decoupling, make America great again e tensioni geopolitiche varie – l’hanno dichiarata alla globalizzazione. Quello che ti aspetti, come minimo, è che fino a che l’economia continua a crescere, e sopratutto se continua a crescere trainata dai consumi, anche l’inflazione continui ad aumentare; e invece rispetto ai tre mesi precedenti è diminuita di quasi due punti. Misteri della macroeconomia alla vigilia della nuova grande guerra. Biden ovviamente – e una volta tanto non senza ragioni – gongola: “Non ho mai creduto” ha commentato trionfante “che una recessione fosse necessaria per riportare sotto controllo l’inflazione, ed oggi ci troviamo di fronte a un’economia che continua a crescere, mentre l’inflazione scende”.

“La Bidenomics funziona” commenta Il Sole24 Ore che però, en passant, ricorda come stranamente i famosi mercati non è che abbiano reagito a questi dati trionfalistici con chissà quale entusiasmo. Anzi: il nasdaq ha chiuso la giornata di venerdì, quando sono usciti i dati, con un bel -1,7%, dopo che il giorno prima aveva lasciato sul campo un altro bel 2,4% e anche lo Standard & Poor 500 ha perso 1,2 punti percentuali. Sulla CNBC a invitare alla cautela ci pensa Jeffrey Roach, capo economista di LPL Financial Research: “Gli investitori” avrebbe affermato “non dovrebbero sorprendersi del fatto che i consumatori abbiano speso negli ultimi mesi dell’estate. La vera domanda è se il trend potrà continuare nei prossimi trimestri, e noi crediamo di no”2. Gli fa eco Michael Arone, capo investimenti strategici di State Street: “Guardando al futuro” avrebbe affermato “i consumatori non spenderanno allo stesso ritmo, il governo non spenderà allo stesso ritmo e anche le imprese prevediamo che rallenteranno la loro spesa. E questo” conclude “suggerisce che questo potrebbe essere il picco del PIL, almeno per i prossimi trimestri”.

Ma perché ostentare tutta questa cautela di fronte a dati così positivi proprio mentre è in corso una guerra di propaganda senza esclusione di colpi a chi c’ha il PIL più grosso? La lista dei motivi, in realtà, è abbastanza lunga. Partiamo dal fattore che più ha contribuito alla crescita: l’aumento dei consumi perché c’è un problemino (non tanto ino). Lo sottolinea in modo sintetico sempre Jeffrey Roach su Twitter: “I consumatori” scrive “stanno spendendo più di quanto non guadagnino. I consumatori” continua “hanno aumentato la loro spesa per 4 mesi di fila, mentre i redditi nello stesso periodo sono diminuiti”3. Come hanno fatto? Semplice, come sempre: hanno smesso di risparmiare e si sono indebitati. Come già segnalato a suo tempo dalla Fed, alla fine del secondo trimestre il livello dei debiti complessivi relativi alle carte di credito ha superato, per la prima volta nella storia degli USA, la soglia simbolica dei mille miliardi4 e poi sono continuate a crescere. E oggi il 51% – ripeto, il 51% – dei consumatori (la maggioranza assoluta) secondo un sondaggio condotto da JD Power afferma di non poter saldare l’intero debito e continua così a maturare interessi ogni mese che, nel frattempo, ha abbondantemente superato quota 100 miliardi5. Mercoledì scorso l’ufficio per la protezione finanziaria dei consumatori USA ha pubblicato un report che riporta questo grafico piuttosto inquietante:

ricostruisce il livello di indebitamento pro capite sui conti delle carte di credito. Se per passare da una media di poco superiore ai 4200 dollari ad oltre 5200 dollari – prima della pandemia – i consumatori statunitensi hanno impiegato oltre 6 anni, dopo la tregua della pandemia – resa possibile dai vari sussidi statali che hanno permesso di mettersi in pari con i debiti – per tornare ai vecchi livelli è bastato meno di un anno. Questo, molto banalmente, significa che il livello dei consumi negli USA che oggi permettono questa crescita sono, appunto, resi possibili esclusivamente da un sempre maggiore indebitamento; la differenza rispetto al passato, a questo giro, è che dopo due anni di corsa al rialzo dei tassi d’interesse da parte della FED gli interessi che si devono pagare su questi debiti fuori controllo sono più che raddoppiati e i risultati si vedono. Questa è la curva che descrive l’andamento del numero delle insolvenze:

il valore assoluto, che si sta rapidamente avvicinando al 3%, ancora non è particolarmente preoccupante ed è decisamente inferiore a quello registrato mano a mano che si avvicinava la grande recessione del 2008, ma la rapidità della crescita è impressionante e potrebbe essere solo l’antipasto. A breve, infatti, i cittadini statunitensi dovranno ricominciare a pagare i debiti studenteschi il cui rimborso era stato congelato durante la fase pandemica; una montagna di quattrini che è cresciuta a dismisura negli ultimi anni: nel 2008 pesavano per appena il 4% del PIL statunitense, ora sono sopra il 7%.

Ma i debiti dei consumatori non sono l’unica cosa che preoccupa. A spingere la crescita di questi mesi, infatti, è stata anche un’altra voce fondamentale: gli investimenti privati, che sono cresciuti addirittura dell’8,4%. E’ tutto merito dell’IRA, l’Inflation Reduction Act, che garantisce a chi investe generosissimi crediti d’imposta; un po’ come il nostro superbonus, significa che quello che oggi investi come privato domani ricadrà sui conti dello Stato, che non incasserà tasse per una percentuale consistente di quanto hai investito. Proprio come per il superbonus per l’Italia, anche l’IRA per gli USA ha garantito e sta garantendo una crescita importante ma, proprio come per il superbonus, quando domani arriverà il conto da pagare il bilancio potrebbe risultare un po’ meno entusiasmante del previsto. Ovviamente tra l’Italia sotto commissariamento e un paese sovrano come gli USA c’è una bella differenza: quando arriverà il conto da pagare, gli USA – infatti – che hanno ancora una banca centrale che serve le politiche del governo, in linea teorica non dovranno fare altro che stampare moneta e monetizzare il debito. Il punto, però, è che questo giochino non può andare avanti all’infinito e gli USA sembrano ormai aver superato da un po’ la soglia massima. Per capirlo, basta guardare questo grafico:

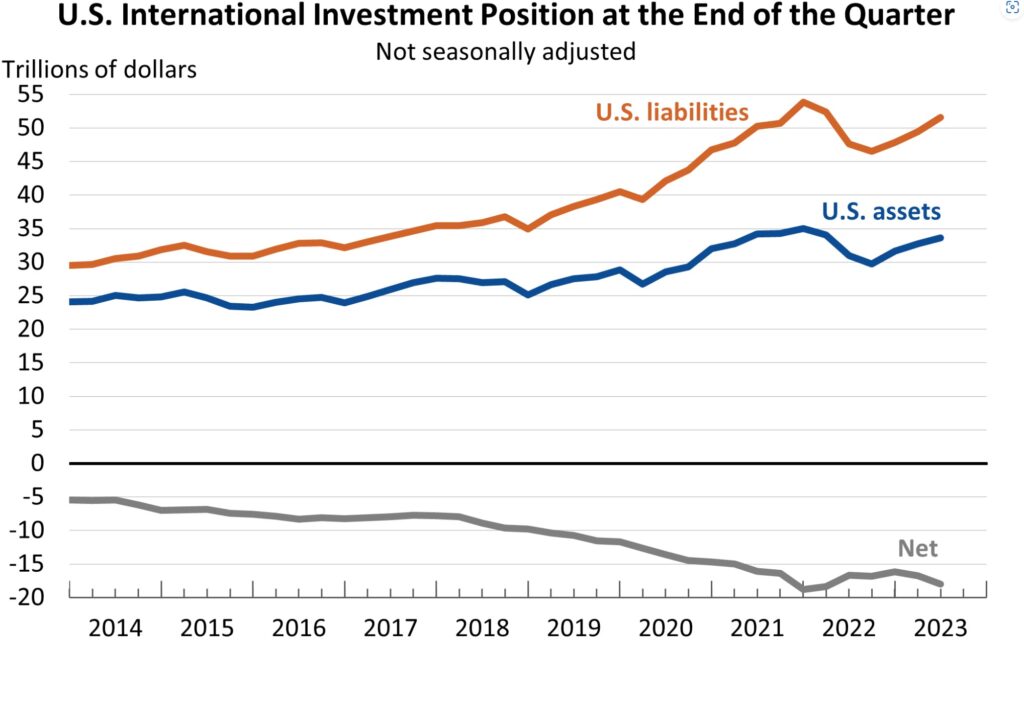

riporta la differenza tra gli attivi e i passivi finanziari USA in tutto il mondo. E’ la rappresentazione più esplicita possibile del declino USA: se ancora nel 2014 gli USA erano sotto di 5 mila miliardi ora sono sotto di 18, mille e cinquecento miliardi in più anche solo rispetto a 3 mesi fa. I debiti USA nei confronti del resto del mondo sono quadruplicati nell’arco di meno di 10 anni, rendendolo il paese più indebitato della storia dell’umanità. Cosa abbia reso tutto questo possibile ve lo abbiamo raccontato millemila volte: è il famoso “esorbitante privilegio” del dollaro, come lo definiva l’ex presidente francese Giscard d’Estaign, e che consiste nel fatto che io, centro dell’impero che stampo la valuta di riserva globale, posso fare i debiti che mi pare, tanto tu che per guadagnare i tuoi dollari ti devi spezzare la schiena e produrre cose concrete da esportare, alla fine poi sei costretto a comprarti il mio debito.

Negli ultimi 10 anni l’esplosione inarrestabile del debito USA e della sua necessità di rivogarlo in giro per il mondo ha causato non pochi mal di pancia, tanto che, ormai, la parola dedollarizzazione è all’ordine del giorno in qualsiasi assise che metta assieme più di un paese del sud globale, compresi quelli che fino a ieri erano considerati i maggiori sostenitori e complici della dittatura globale del dollaro, a partire dall’Arabia Saudita. Con questa nuova botta di crescita, tutta finanziata attraverso una quantità mostruosa di nuovo debito, i conflitti tra gli interessi del sud globale e il centro dell’impero non potranno che moltiplicarsi, e la spirale sembra non fare altro che auto-alimentarsi a dismisura perché più gli USA si indebitano, più ovviamente – per attirare la mole gigantesca di capitali di cui hanno bisogno – devono offrire interessi sempre crescenti, che hanno già raggiunto una dimensione tale da non poter essere ripagati e quindi si vanno a sommare al debito, che quindi richiede interessi ancora superiori, e quindi ancora più soldi che non si riescono a pagare e che si vanno di nuovo ad aggiungere al debito, e così via, all’infinito. Ma non solo: indebitandosi sempre di più ed essendo, così, sempre di più obbligati ad aumentare gli interessi per attirare i capitali, gli USA continuano anche a rafforzare la loro moneta che, dall’inizio dell’estate, è tornata a rafforzarsi contro ogni altra valuta, a partire dalle più forti: se a inizio estate per comprare un euro servivano infatti 1,12 dollari, ora ne bastano 1,05. Se a inizio estate per comprare una sterlina servivano 1,31 dollari, ora ne bastano 1,21. E se per comprare un dollaro a inizio estate servivano 140 yen, ora ne servono più di 150; prima del febbraio del 2022 ne bastavano 115. E così oltre alla crescita, che si basa sull’esplosione del debito, ecco che si spiega anche quel dato anomalo sull’inflazione USA che è rimasta sotto controllo.

E graziarcazzo: importano tutto e la loro valuta s’è rafforzata di poco meno del 10% nei confronti di quelle dei paesi dai quali importano, quindi sia a pagargli la crescita che a pagargli il contenimento dell’inflazione sono sempre gli altri. Quanto a lungo potrà andare avanti?

Beh, dipende. Se fanno affidamento sugli stati sovrani del sud globale probabilmente non moltissimo: nonostante gli interessi più che appetitosi, nell’arco di un anno – dall’agosto 2022 all’agosto 2023 – la Cina, ad esempio, si è sbarazzata di ben 133 miliardi di dollari di titoli di Stato USA, poco meno del 15%; l’Arabia Saudita s’è sbarazzata di 10 miliardi, circa l’8%. Anche la Svizzera ha cominciato a nicchiare: nell’arco di un anno ha diminuito il suo portafoglio di titoli USA appena di 7 miliardi, e cioè di poco più del 2%. Ma, a guardare più nel dettaglio, si nota che fino a giugno aveva in realtà continuato a comprarne di nuovi e poi, nell’arco di due mesi, ne ha rivenduti o non rinnovati per poco meno di 20 miliardi, cioè oltre il 6%. Chi caspita è allora che se li compra?

Ma è chiaro! Noi, e con noi non intendo tanto l’Italia che, da questo punto di vista, conta abbastanza pochino; con noi intendo in generale noi vassalli, e più sono vassalli più ne hanno comprati: la Corea del Sud, ad esempio, gli è andata un bel pezzo in culo ed è ferma alla quota di un anno fa; la Germania ha comprato nuovi titoli per circa 8 miliardi, ma la Gran Bretagna, ad esempio, ne ha comprati per oltre 50 miliardi – 30 miliardi solo nel mese di luglio; il Canada addirittura per 67 miliardi, segnando un bel 30% tondo tondo. Ma il caso più divertente è quello del Giappone, che è in assoluto il primo creditore degli USA al mondo: nell’estate del 2022 aveva cominciato a sbarazzarsi di un po’ di titoli USA. Parecchi: 130 miliardi nell’arco di appena un paio di mesi. Poi qualcuno gli deve aver fatto presente che se volevano le migliori armi USA per difendersi dal pericolo cinese forse era meglio se ci ripensavano, e da allora ha ricominciato a comprare al ritmo di una decina di miliardi al mese. Cioè, non so se è chiaro: mentre gli USA e i Rampini di tutto il mondo brindano per i successi della Bidenomics, i vassalli sono in recessione e con i soldi che hanno, invece di investirli per tornare a crescere, ci comprano il debito americano che gli americani usano per scaricare su di noi la loro inflazione, per portare avanti la loro agenda geopolitica contro i nostri interessi e anche per corrompere le aziende e spingerle a non investire più da noi e andare a investire negli USA quando – tra infrastrutture che crollano e mancanza di competenze – gli USA, in realtà, sono uno dei peggiori paesi al mondo per produrre.

Quindi quando chiediamo fino a quando potrà durare il giochino, la risposta è semplice: fino a quando noi popoli dei paesi vassalli degli USA accetteremo di farci governare da una classe dirigente di svendipatria che ci sta letteralmente togliendo i quattrini di tasca per finanziare l’impero USA, e non smetteremo di ascoltare la propaganda che ha deciso di ribattezzare questa vera e propria rapina “difesa della democrazia” e “valori condivisi”. Qui, di valore, c’è solo il frutto del nostro lavoro e una manica di parassiti ha deciso di regalarlo a qualcun altro.

Io – sarà perché sono pigro e già di per se il fatto di dover lavorare per campare non è una cosa che mi abbia mai esaltato più di tanto – ma molto sinceramente mi sarei anche abbondantemente rotto i coglioni. Per carità, non è che voglio decidere per voi: se a voi vi sta bene andare faticare per arricchire uno stato che, coi vostri soldi, ci compra le bombe anti-bunker con le quali sterminano i bambini a Gaza, siete liberissimi di farlo. Per tutti gli altri sarebbe il caso, come minimo, di dotarci di un media che abbia il pudore di non chiamare questa barzelletta “condivisione di valori”, ma appunto, una rapina.

Aiutaci a costruirlo: aderisci alla campagna di sottoscrizione di Ottolina Tv su GoFundMe e su PayPal

E chi non aderisce è Federico Rampini

3https://twitter.com/JeffreyJRoach/status/1717896854913114199

4https://edition.cnn.com/2023/08/08/economy/us-household-credit-card-debt/index.html

5https://www.jdpower.com/business/press-releases/2023-us-credit-card-satisfaction-study

Lascia un commento